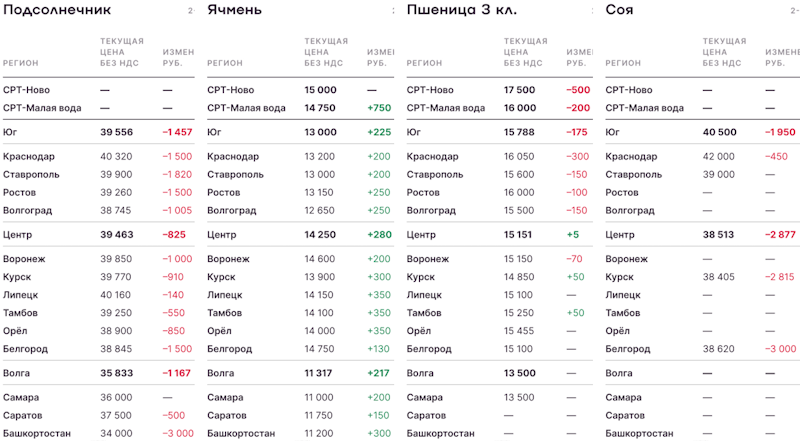

Аналитика цен на урожай к 6 декабря

Аналитика цен на урожай к 6 декабря

Аналитика цен на урожай к 6 декабря

Высокая волатильность курса рубля и рост экспортной пошлины привели к турбулентности на рынке зерновых.

Аграрии заняли выжидательную позицию, однако аналитики все же прогнозируют активизацию активности в связи с квотированием экспорта с февраля 2025 года. Подсолнечник продолжает дешеветь, однако на рынке растут опасения о нехватке сырья на вторую половину сезона. В соевом сегменте тоже наметилось некоторое снижение котировок.

Пшеница

Факторы, ведущие к росту цен:

Фермеры занимают резко выжидательную позицию на фоне укрепления курса и ограниченных запасов.

Квота на экспорт пшеницы с 15 февраля может активизировать экспортный рынок в ближайшие два месяца.

Факторы, ведущие к снижению цен:

Резкий рост пошлины на фоне скачка курса доллара. Максимальный уровень возможен в ближайшие 1-2 недели.

Снижение активности экспортеров на фоне высокой волатильности курса рубля.

Резюме:

Рынок пшеницы переживает период резкой турбулентности, реагируя на изменения курса и ставки вывозной пошлины. Укрепление рубля в течение этой недели и скачок пошлины выше 4,8 тыс. рублей за тонну стремительно ограничили возможности экспортеров на базисе СРТ. Если еще недавно цены доходили до 18,5 тыс. рублей за тонну, на сегодняшний день рынок стремится к уровню 17 тыс. рублей за тонну без НДС. Более того, он не выглядит минимальным, и на следующей неделе остается потенциал к более глубокой просадке. Важным условием и фактором поддержки станет динамика цен на базисе FOB, где в последние 3-4 дня наблюдается укрепление: пшеница 4 класса с протеином 12,5% подорожала с $225 до $230 за тонну.

Ячмень

Факторы, ведущие к росту цен:

Фермеры занимают резко выжидательную позицию на фоне укрепления курса рубля и ограниченных запасов.

Факторы, ведущие к снижению цен:

Резкий рост пошлины на фоне скачка курса доллара.

Резюме:

Рынок ячменя постепенно утрачивает ликвидность на фоне исчерпания экспортного потенциала. Нулевая квота на вывоз культуры, которая будет действовать с середины февраля 2025 года, может обусловить некоторое ускорение темпов экспорта в ближайшие два месяца, однако это вряд ли существенно повлияет на цену. Тем не менее с учетом сохраняющейся недооцененности этой культуры относительно экспортного паритета, а также возросшего «сопротивления» аграриев к реализации своей продукции, потенциал умеренного роста цены сохраняется.

Кукуруза

Факторы, ведущие к росту цен:

Рост спроса на внутреннем рынке задает поддержку ценам на кукурузу.

Факторы, ведущие к снижению цен:

Резкий рост пошлины на фоне скачка курса доллара.

Резюме:

Разрыв в ценах на кукурузу продолжает нарастать: как относительно снижающегося уровня экспортного паритета, так и в сравнении с растущими ценами на внутреннем рынке. Стабильность наблюдается только на каспийском базисе, где экспортеры продолжают держать уровень 17 тыс. рублей за тонну без НДС. Экспортная активность также постепенно снижается, аналогично рынку ячменя, тогда как с февраля поставки могут упасть до минимальных значений с учетом нулевой квоты. На фоне роста внутренних цен до 15,5-16 тыс. рублей за тонну без НДС со стороны крупнейших животноводов привлекательность экспорта ухудшается, что будет все более замыкать отгрузки на иранском направлении и растущей ликвидности внутри РФ.

Подсолнечник

Факторы, ведущие к росту цен:

Попытки фермеров сдержать ликвидность по купле-продаже сырья.

Факторы, ведущие к снижению цен:

Давление фактора пошлины: актуальная ставка на декабрь и ожидание дальнейшего роста двигает рынок вниз.

Улучшение итоговых результатов урожая согласно официальной статистике. Оценки повышены до 15,7-15,8 млн тонн.

Укрепление рубля к доллару.

Резюме:

Снижение цен на подсолнечник в России продолжается вторую неделю подряд. Рублевые прайсы заводов идут вниз под влиянием падения экспортных котировок на подсолнечное масло, укрепления рубля и снижения спроса со стороны самих переработчиков, ряд из которых уже создали комфортный запас сырья для работы и озвучивают цены на порядок ниже рыночных уровней. В пользу того, что падение цен продолжится, говорит и мировой рынок, а именно стоимость соевого масла, формирующая аномальный дисконт к альтернативам (подсолнечное, пальмовое масло). Кроме того, актуальным остается и вопрос изменения механизма расчета вывозной пошлины на подсолнечное масло, которая дополнительно продавит котировки на подсолнечник в перспективе ближайших нескольких недель.

Впрочем, это может резко катализировать интерес переработчиков к более активным закупкам на последующие месяцы, хотя определенный всплеск уже наблюдался в ноябре. При этом на внутреннем рынке растут риски образования нехватки семечки на вторую половину сезона, а с учетом высоких темпов переработки подсолнечника и активного спроса на него со стороны маслозаводов на старте сезона 2024/25, ожидается дополнительная поддержка стоимости сырья к апрелю-маю, особенно при слабой торговой активности аграриев.

Соя

Факторы, ведущие к росту цен:

Значимых факторов не отмечено.

Факторы, ведущие к снижению цен:

Снижение цен реализацию соевого масла на фоне низких цен на мировом рынке.

Резюме:

В соевом сегменте наметилось некоторое снижение цен. Заводы Южного федерального округа в попытках выйти на поиски высокопротеиновых бобов местного производства успешно заключают контракты по 43-44 тыс. рублей за тонну с НДС (CPT, 34-35% сырой протеин). С доставкой сырья аналогичного качества из Алтайского края цены доходят до 44,5–46 тыс. рублей за тонну с НДС (CPT). При этом прежний рабочий диапазон в 46-48 тыс. рублей остается актуальным для крупных переработчиков, причем как в ЮФО, так и в ЦФО, однако заводы стараются сократить издержки на этапе закупа сырья. Что касается соевого масла, то здесь прослеживается аналогичная понижательная динамика, в связи с чем некоторые переработчики активизировали темпы продаж данной продукции. В перспективе до конца года стоит ожидать достаточно высокую активность заводов по контрактации, что не позволит ценам значительно снизиться. Важным фактором ценообразования будет выступать курс доллара, который может «качнуть» рынок в любом направлении.

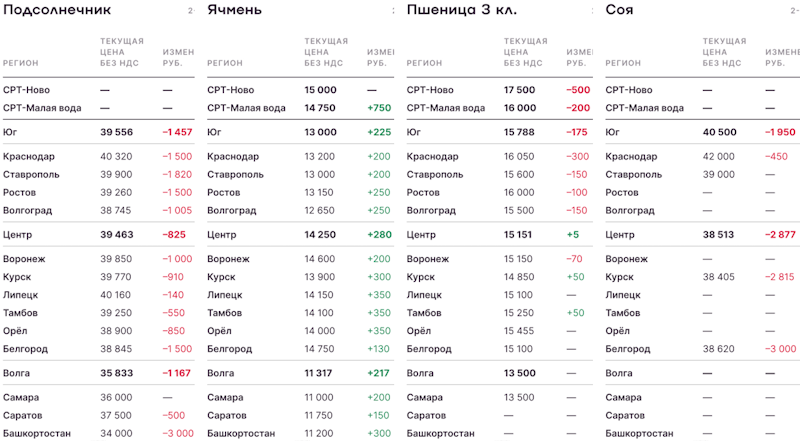

Высокая волатильность курса рубля и рост экспортной пошлины привели к турбулентности на рынке зерновых.

Аграрии заняли выжидательную позицию, однако аналитики все же прогнозируют активизацию активности в связи с квотированием экспорта с февраля 2025 года. Подсолнечник продолжает дешеветь, однако на рынке растут опасения о нехватке сырья на вторую половину сезона. В соевом сегменте тоже наметилось некоторое снижение котировок.

Пшеница

Факторы, ведущие к росту цен:

Фермеры занимают резко выжидательную позицию на фоне укрепления курса и ограниченных запасов.

Квота на экспорт пшеницы с 15 февраля может активизировать экспортный рынок в ближайшие два месяца.

Факторы, ведущие к снижению цен:

Резкий рост пошлины на фоне скачка курса доллара. Максимальный уровень возможен в ближайшие 1-2 недели.

Снижение активности экспортеров на фоне высокой волатильности курса рубля.

Резюме:

Рынок пшеницы переживает период резкой турбулентности, реагируя на изменения курса и ставки вывозной пошлины. Укрепление рубля в течение этой недели и скачок пошлины выше 4,8 тыс. рублей за тонну стремительно ограничили возможности экспортеров на базисе СРТ. Если еще недавно цены доходили до 18,5 тыс. рублей за тонну, на сегодняшний день рынок стремится к уровню 17 тыс. рублей за тонну без НДС. Более того, он не выглядит минимальным, и на следующей неделе остается потенциал к более глубокой просадке. Важным условием и фактором поддержки станет динамика цен на базисе FOB, где в последние 3-4 дня наблюдается укрепление: пшеница 4 класса с протеином 12,5% подорожала с $225 до $230 за тонну.

Ячмень

Факторы, ведущие к росту цен:

Фермеры занимают резко выжидательную позицию на фоне укрепления курса рубля и ограниченных запасов.

Факторы, ведущие к снижению цен:

Резкий рост пошлины на фоне скачка курса доллара.

Резюме:

Рынок ячменя постепенно утрачивает ликвидность на фоне исчерпания экспортного потенциала. Нулевая квота на вывоз культуры, которая будет действовать с середины февраля 2025 года, может обусловить некоторое ускорение темпов экспорта в ближайшие два месяца, однако это вряд ли существенно повлияет на цену. Тем не менее с учетом сохраняющейся недооцененности этой культуры относительно экспортного паритета, а также возросшего «сопротивления» аграриев к реализации своей продукции, потенциал умеренного роста цены сохраняется.

Кукуруза

Факторы, ведущие к росту цен:

Рост спроса на внутреннем рынке задает поддержку ценам на кукурузу.

Факторы, ведущие к снижению цен:

Резкий рост пошлины на фоне скачка курса доллара.

Резюме:

Разрыв в ценах на кукурузу продолжает нарастать: как относительно снижающегося уровня экспортного паритета, так и в сравнении с растущими ценами на внутреннем рынке. Стабильность наблюдается только на каспийском базисе, где экспортеры продолжают держать уровень 17 тыс. рублей за тонну без НДС. Экспортная активность также постепенно снижается, аналогично рынку ячменя, тогда как с февраля поставки могут упасть до минимальных значений с учетом нулевой квоты. На фоне роста внутренних цен до 15,5-16 тыс. рублей за тонну без НДС со стороны крупнейших животноводов привлекательность экспорта ухудшается, что будет все более замыкать отгрузки на иранском направлении и растущей ликвидности внутри РФ.

Подсолнечник

Факторы, ведущие к росту цен:

Попытки фермеров сдержать ликвидность по купле-продаже сырья.

Факторы, ведущие к снижению цен:

Давление фактора пошлины: актуальная ставка на декабрь и ожидание дальнейшего роста двигает рынок вниз.

Улучшение итоговых результатов урожая согласно официальной статистике. Оценки повышены до 15,7-15,8 млн тонн.

Укрепление рубля к доллару.

Резюме:

Снижение цен на подсолнечник в России продолжается вторую неделю подряд. Рублевые прайсы заводов идут вниз под влиянием падения экспортных котировок на подсолнечное масло, укрепления рубля и снижения спроса со стороны самих переработчиков, ряд из которых уже создали комфортный запас сырья для работы и озвучивают цены на порядок ниже рыночных уровней. В пользу того, что падение цен продолжится, говорит и мировой рынок, а именно стоимость соевого масла, формирующая аномальный дисконт к альтернативам (подсолнечное, пальмовое масло). Кроме того, актуальным остается и вопрос изменения механизма расчета вывозной пошлины на подсолнечное масло, которая дополнительно продавит котировки на подсолнечник в перспективе ближайших нескольких недель.

Впрочем, это может резко катализировать интерес переработчиков к более активным закупкам на последующие месяцы, хотя определенный всплеск уже наблюдался в ноябре. При этом на внутреннем рынке растут риски образования нехватки семечки на вторую половину сезона, а с учетом высоких темпов переработки подсолнечника и активного спроса на него со стороны маслозаводов на старте сезона 2024/25, ожидается дополнительная поддержка стоимости сырья к апрелю-маю, особенно при слабой торговой активности аграриев.

Соя

Факторы, ведущие к росту цен:

Значимых факторов не отмечено.

Факторы, ведущие к снижению цен:

Снижение цен реализацию соевого масла на фоне низких цен на мировом рынке.

Резюме:

В соевом сегменте наметилось некоторое снижение цен. Заводы Южного федерального округа в попытках выйти на поиски высокопротеиновых бобов местного производства успешно заключают контракты по 43-44 тыс. рублей за тонну с НДС (CPT, 34-35% сырой протеин). С доставкой сырья аналогичного качества из Алтайского края цены доходят до 44,5–46 тыс. рублей за тонну с НДС (CPT). При этом прежний рабочий диапазон в 46-48 тыс. рублей остается актуальным для крупных переработчиков, причем как в ЮФО, так и в ЦФО, однако заводы стараются сократить издержки на этапе закупа сырья. Что касается соевого масла, то здесь прослеживается аналогичная понижательная динамика, в связи с чем некоторые переработчики активизировали темпы продаж данной продукции. В перспективе до конца года стоит ожидать достаточно высокую активность заводов по контрактации, что не позволит ценам значительно снизиться. Важным фактором ценообразования будет выступать курс доллара, который может «качнуть» рынок в любом направлении.

Источник: https://поле.рф