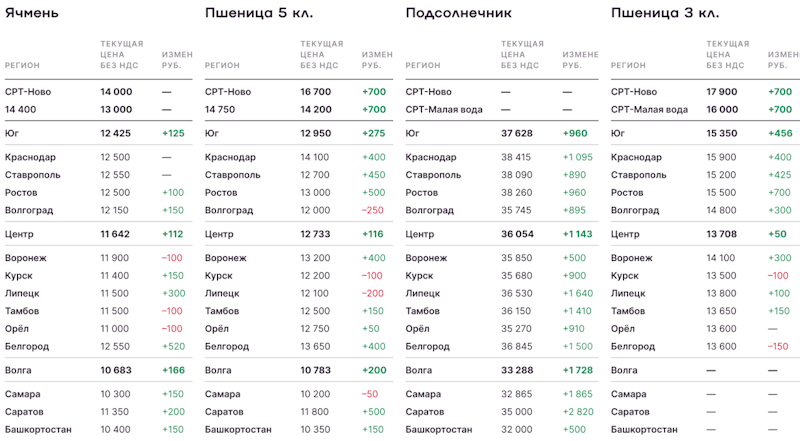

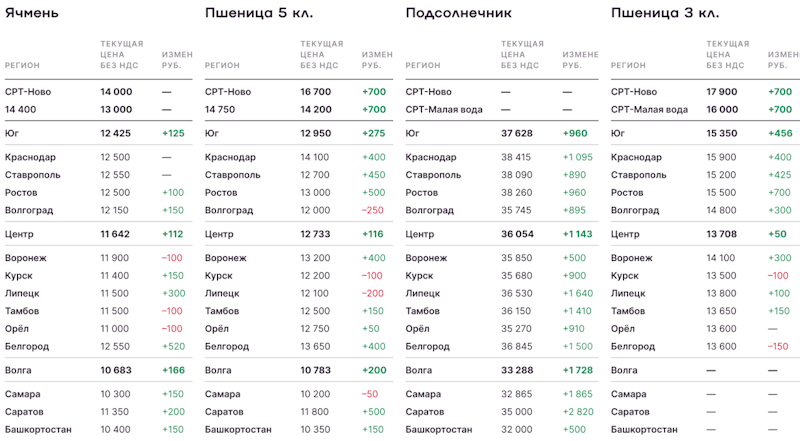

Аналитика цен на урожай к 4 октября

Аналитика цен на урожай к 4 октября

Низкая урожайность ведет к высокой конкуренции

Снижение урожайности подсолнечника и сои вынуждает переработчиков все более ожесточенно конкурировать за сырье и продолжать повышать цены. Однако предпосылки к возвращению в ноябре экспортной пошлины на подсолнечное масло, которая долгое время находится на нуле, могут выступить фактором к снижению уровней закупки. В сегменте зерновых культур пока все без изменений: пшеница растет в цене благодаря новому витку повышения курса доллара и стабильному импортному спросу.

Пшеница

Неблагоприятные погодные условия в Австралии могут отрицательно повлиять на производство пшеницы в стране. Местные аналитики снизили оценки в среднем на 1 млн тонн, при этом урожай прогнозируется в широком диапазоне 27-34 млн тонн (сезон 2023/24 – 26 млн тонн).

Российский рынок

Факторы, ведущие к росту цен:

Прогноз дефицита осадков в октябре на Юге, Северном Кавказе, Поволжье и Центральном Черноземье. Неблагоприятные погодные условия продолжат негативно влиять на появление всходов и вегетацию озимых культур.

Введение режима ЧС в Брянской, Воронежской и Орловской областях в связи с засухой.

Рост курса доллара.

Факторы, ведущие к снижению цен:

Значимых факторов не отмечено.

Резюме:

Цены на пшеницу на базисе СРТ продолжили ожидаемый рост, достигая 17500 рублей за тонну без НДС на фоне укрепления цены FOB ($225-228 за тонну) и курса доллара до 94-95 рублей. Несмотря на то, что расчетный уровень остается несколько ниже, экспортеры реагируют на повышенный спрос на российское зерно и вынуждены стимулировать фермеров к реализации. Кроме того, рост цен на внутреннем рынке также дает альтернативу аграриям к продажам с сопоставимой маржинальностью. С учетом мировых трендов закупочные уровни будут тяготеть к укреплению, однако параллельный рост пошлины будет нивелировать эффект этих факторов. Ориентируясь на риторику профильных ведомств и отраслевых сообществ, рынок может увидеть новые регуляторные меры по сдерживанию темпов отгрузок зерна и пшеницы в частности. Вероятно, эти инициативы будут направлены на стабилизацию баланса спроса и предложения и снижение темпов внутренней инфляции в сегменте зерновых.

Ячмень

Европейская комиссия в сентябрьском отчете снизила прогноз производства ячменя в Евросоюзе в сезоне 2024/25 на 900 тыс. тонн — до 50,4 млн тонн.

Российский рынок

Факторы, ведущие к росту цен:

Прогноз дефицита осадков в октябре на Юге, Северном Кавказе, Поволжье и Центральном Черноземье. Неблагоприятные погодные условия продолжат негативно влиять на появление всходов и вегетацию озимых культур.

Рост курса доллара.

Факторы, ведущие к снижению цен:

Значимых факторов не отмечено.

Резюме:

Рынок ячменя в России, несмотря на очевидные ограничения экспортного потенциала в текущем сезоне, остается стабильным на базисе СРТ Ново. Отчасти это может быть связано со снижением закупочной активности импортеров. Стоит напомнить, что ячмень и в прошлом сезоне оставался крайне недооцененной культурой, однако при заметно более высоком предложении. Вероятнее всего, внутренний рынок станет первичным катализатором подъема цены, за которым подтянется и экспортный базис. Учитывая рост цен на пшеницу и невысокие запасы на начало четвертого квартала 2024 года, тренд к повышению просматривается однозначно.

Кукуруза

Российский рынок

Факторы, ведущие к росту цен:

Значительное снижение урожайности несмотря на активные темпы уборки. По состоянию на 3 октября, обмолочено уже около 40% от прогнозной посевной площади при урожайности 45 центнера с гектара (-24% к аналогичному периоду прошлого года).

Рост курса доллара.

Факторы, ведущие к снижению цен:

Значимых факторов не отмечено.

Резюме:

На рынке кукурузы сохраняется тенденция крайне слабых темпов экспорта и высоких цен на базисе СРТ Ростов-на-Дону и Астрахань. Ценовая динамика продиктована не только снижением курса рубля, но и сохранением повышенного интереса со стороны Ирана и Турции. Оценивая заметно более низкий объем предложения кукурузы в текущем сезоне в Причерноморье, импортеры пытаются закупить максимально возможные объемы на старте сезона даже по текущим ценам. Для России также характерны слухи о возможных новых инструментах регулирования экспорта, что небеспочвенно с учетом перспектив урожая (оценки в отрасли — 11,5-12 млн тонн). Рост выше текущих уровней СРТ пока не просматривается.

Подсолнечник

Strategie Grains и Еврокомиссия снизили оценки урожая подсолнечника в Евросоюзе.

Слабые темпы реализации сырья от аграриев Причерноморья ограничивают предложение подсолнечного масла на экспорт из региона.

Эскалация конфликта на Ближнем Востоке приводит к новому витку роста цен на нефть.

Факторы, ведущие к снижению цен:

Индия одобрила программу в объеме 1,2 млрд $ по двукратному наращиванию внутреннего производства растительного масла в течение семи лет с целью снижения импортозависимости в данном секторе.

Возможное замедление закупок со стороны Индии, вызванное желанием оценить текущее состояние запасов на внутреннем рынке.

Сохраняющиеся предпосылки к удешевлению пальмового масла на фоне стремления экспортеров повысить уровень конкурентоспособности продукта на мировом рынке.

Российский рынок

Факторы, ведущие к росту цен:

Фермеры продолжают сдерживать продажи собранного урожая подсолнечника. На рынке преимущественно предлагаются небольшие партии для реализации переработчикам.

Рост цен на масла на базисе FOB в сочетании с ростом курса доллара повышает рублевые уровни СРТ.

Факторы, ведущие к снижению цен:

Предпосылки к возвращению экспортной пошлины на подсолнечное масло в ноябре.

Резюме:

Цены на подсолнечник на внутреннем рынке продолжают сохранять восходящий тренд несмотря на то, что уборочные работы в ряде ключевых регионов уже приближаются к заключительной фазе. Новый виток роста затрат на приобретение сырья объясняется увеличением экспортных котировок на подсолнечное масло (FOB Черное море) в сочетании с укреплением курса доллара. На отчетной неделе заводы Южного федерального округа не смогли сохранить прежние уровни закупки, рабочий коридор составляет 40000-40500 рублей за тонну без НДС (CPT). В Центральном федеральном округе темпы роста более умеренные, ситуация с доступностью сырья у местных переработчиков обстоит чуть лучше, чем на Юге. Однако и там прежний проходной минимум в 35000 рублей без НДС (CPT) уже не актуален, основная масса предприятий закупает в диапазоне 36500-37000 рублей за тонну без НДС (CPT). Некоторые заводы также стараются приобрести семечку впрок, поскольку не ждут резкого увеличения активности со стороны аграриев. На данный момент на рынке по-прежнему сосредоточены небольшие объемы подсолнечника доступные для продажи, что лишь обостряет конкуренцию среди переработчиков.

Соя

Страны Евросоюза отказались от предложенных сроков введения более жестких требований в отношении вырубки лесов. Постановление должно было вступить в силу 30 декабря 2024 года.

Соглашение о прекращении забастовки в портах США на Восточном побережье.

Эскалация конфликта на Ближнем Востоке приводит к новому витку роста цен на нефть.

Факторы, ведущие к снижению цен:

Запасы соевых бобов в США находятся на максимуме с 2020 года, в то время как переработка масличной культуры, напротив, держится на уровне многолетних минимумов.

Дожди в Бразилии на следующей неделе должны благоприятно повлиять на ход посевной кампании сои.

США рассматривают возможность ограничить использование импортного сырья для производства биотоплива.

Российский рынок

Факторы, ведущие к росту цен:

Более низкая по сравнению с прошлым годом урожайность сои на Юге повышает локальную конкуренцию за высококачественное сырье среди переработчиков.

Факторы, ведущие к снижению цен:

Снижение доступного предложения высокопротеиновой сои для продаж на заводы в среднесрочной перспективе может превратить рынок продавца в рынок покупателя.

Резюме:

В соевом сегменте пока все складывается относительно благоприятно, причем даже на Юге России, где в этом году урожайность масличной культуры примерно на 40% ниже, чем в сезоне 2023/24. Предложение бобов с высокими качественными показателями протеина и жира на внутреннем рынке присутствуют, но за такое сырье идет ожесточенная конкуренция: например, в Южном федеральном округе переработчики готовы контрактоваться по 47000-48000 рублей с НДС (EXW). Но здесь важно понимать, что после периода активных продаж данной сои рынок продавца превратится в рынок покупателя, и наиболее вероятным сценарием будет снижение закупочной стоимости маслосемян. В Центральном федеральном округе, где ситуация с уборкой остается более комфортной, чем на Юге, настроения у рынка оптимистичнее: заводы здесь держат закупочные высокопротеиновых бобов на уровне 45000-46000 рублей за тонну с НДС (CPT), не исключая, что в этом году (в случае доступности субсидий) будет возможно переключиться на ввоз сои из Дальневосточного федерального округа, где к началу октября обмолочено уже почти 15% площадей.

Снижение урожайности подсолнечника и сои вынуждает переработчиков все более ожесточенно конкурировать за сырье и продолжать повышать цены. Однако предпосылки к возвращению в ноябре экспортной пошлины на подсолнечное масло, которая долгое время находится на нуле, могут выступить фактором к снижению уровней закупки. В сегменте зерновых культур пока все без изменений: пшеница растет в цене благодаря новому витку повышения курса доллара и стабильному импортному спросу.

Пшеница

Неблагоприятные погодные условия в Австралии могут отрицательно повлиять на производство пшеницы в стране. Местные аналитики снизили оценки в среднем на 1 млн тонн, при этом урожай прогнозируется в широком диапазоне 27-34 млн тонн (сезон 2023/24 – 26 млн тонн).

Российский рынок

Факторы, ведущие к росту цен:

Прогноз дефицита осадков в октябре на Юге, Северном Кавказе, Поволжье и Центральном Черноземье. Неблагоприятные погодные условия продолжат негативно влиять на появление всходов и вегетацию озимых культур.

Введение режима ЧС в Брянской, Воронежской и Орловской областях в связи с засухой.

Рост курса доллара.

Факторы, ведущие к снижению цен:

Значимых факторов не отмечено.

Резюме:

Цены на пшеницу на базисе СРТ продолжили ожидаемый рост, достигая 17500 рублей за тонну без НДС на фоне укрепления цены FOB ($225-228 за тонну) и курса доллара до 94-95 рублей. Несмотря на то, что расчетный уровень остается несколько ниже, экспортеры реагируют на повышенный спрос на российское зерно и вынуждены стимулировать фермеров к реализации. Кроме того, рост цен на внутреннем рынке также дает альтернативу аграриям к продажам с сопоставимой маржинальностью. С учетом мировых трендов закупочные уровни будут тяготеть к укреплению, однако параллельный рост пошлины будет нивелировать эффект этих факторов. Ориентируясь на риторику профильных ведомств и отраслевых сообществ, рынок может увидеть новые регуляторные меры по сдерживанию темпов отгрузок зерна и пшеницы в частности. Вероятно, эти инициативы будут направлены на стабилизацию баланса спроса и предложения и снижение темпов внутренней инфляции в сегменте зерновых.

Ячмень

Европейская комиссия в сентябрьском отчете снизила прогноз производства ячменя в Евросоюзе в сезоне 2024/25 на 900 тыс. тонн — до 50,4 млн тонн.

Российский рынок

Факторы, ведущие к росту цен:

Прогноз дефицита осадков в октябре на Юге, Северном Кавказе, Поволжье и Центральном Черноземье. Неблагоприятные погодные условия продолжат негативно влиять на появление всходов и вегетацию озимых культур.

Рост курса доллара.

Факторы, ведущие к снижению цен:

Значимых факторов не отмечено.

Резюме:

Рынок ячменя в России, несмотря на очевидные ограничения экспортного потенциала в текущем сезоне, остается стабильным на базисе СРТ Ново. Отчасти это может быть связано со снижением закупочной активности импортеров. Стоит напомнить, что ячмень и в прошлом сезоне оставался крайне недооцененной культурой, однако при заметно более высоком предложении. Вероятнее всего, внутренний рынок станет первичным катализатором подъема цены, за которым подтянется и экспортный базис. Учитывая рост цен на пшеницу и невысокие запасы на начало четвертого квартала 2024 года, тренд к повышению просматривается однозначно.

Кукуруза

Российский рынок

Факторы, ведущие к росту цен:

Значительное снижение урожайности несмотря на активные темпы уборки. По состоянию на 3 октября, обмолочено уже около 40% от прогнозной посевной площади при урожайности 45 центнера с гектара (-24% к аналогичному периоду прошлого года).

Рост курса доллара.

Факторы, ведущие к снижению цен:

Значимых факторов не отмечено.

Резюме:

На рынке кукурузы сохраняется тенденция крайне слабых темпов экспорта и высоких цен на базисе СРТ Ростов-на-Дону и Астрахань. Ценовая динамика продиктована не только снижением курса рубля, но и сохранением повышенного интереса со стороны Ирана и Турции. Оценивая заметно более низкий объем предложения кукурузы в текущем сезоне в Причерноморье, импортеры пытаются закупить максимально возможные объемы на старте сезона даже по текущим ценам. Для России также характерны слухи о возможных новых инструментах регулирования экспорта, что небеспочвенно с учетом перспектив урожая (оценки в отрасли — 11,5-12 млн тонн). Рост выше текущих уровней СРТ пока не просматривается.

Подсолнечник

Strategie Grains и Еврокомиссия снизили оценки урожая подсолнечника в Евросоюзе.

Слабые темпы реализации сырья от аграриев Причерноморья ограничивают предложение подсолнечного масла на экспорт из региона.

Эскалация конфликта на Ближнем Востоке приводит к новому витку роста цен на нефть.

Факторы, ведущие к снижению цен:

Индия одобрила программу в объеме 1,2 млрд $ по двукратному наращиванию внутреннего производства растительного масла в течение семи лет с целью снижения импортозависимости в данном секторе.

Возможное замедление закупок со стороны Индии, вызванное желанием оценить текущее состояние запасов на внутреннем рынке.

Сохраняющиеся предпосылки к удешевлению пальмового масла на фоне стремления экспортеров повысить уровень конкурентоспособности продукта на мировом рынке.

Российский рынок

Факторы, ведущие к росту цен:

Фермеры продолжают сдерживать продажи собранного урожая подсолнечника. На рынке преимущественно предлагаются небольшие партии для реализации переработчикам.

Рост цен на масла на базисе FOB в сочетании с ростом курса доллара повышает рублевые уровни СРТ.

Факторы, ведущие к снижению цен:

Предпосылки к возвращению экспортной пошлины на подсолнечное масло в ноябре.

Резюме:

Цены на подсолнечник на внутреннем рынке продолжают сохранять восходящий тренд несмотря на то, что уборочные работы в ряде ключевых регионов уже приближаются к заключительной фазе. Новый виток роста затрат на приобретение сырья объясняется увеличением экспортных котировок на подсолнечное масло (FOB Черное море) в сочетании с укреплением курса доллара. На отчетной неделе заводы Южного федерального округа не смогли сохранить прежние уровни закупки, рабочий коридор составляет 40000-40500 рублей за тонну без НДС (CPT). В Центральном федеральном округе темпы роста более умеренные, ситуация с доступностью сырья у местных переработчиков обстоит чуть лучше, чем на Юге. Однако и там прежний проходной минимум в 35000 рублей без НДС (CPT) уже не актуален, основная масса предприятий закупает в диапазоне 36500-37000 рублей за тонну без НДС (CPT). Некоторые заводы также стараются приобрести семечку впрок, поскольку не ждут резкого увеличения активности со стороны аграриев. На данный момент на рынке по-прежнему сосредоточены небольшие объемы подсолнечника доступные для продажи, что лишь обостряет конкуренцию среди переработчиков.

Соя

Страны Евросоюза отказались от предложенных сроков введения более жестких требований в отношении вырубки лесов. Постановление должно было вступить в силу 30 декабря 2024 года.

Соглашение о прекращении забастовки в портах США на Восточном побережье.

Эскалация конфликта на Ближнем Востоке приводит к новому витку роста цен на нефть.

Факторы, ведущие к снижению цен:

Запасы соевых бобов в США находятся на максимуме с 2020 года, в то время как переработка масличной культуры, напротив, держится на уровне многолетних минимумов.

Дожди в Бразилии на следующей неделе должны благоприятно повлиять на ход посевной кампании сои.

США рассматривают возможность ограничить использование импортного сырья для производства биотоплива.

Российский рынок

Факторы, ведущие к росту цен:

Более низкая по сравнению с прошлым годом урожайность сои на Юге повышает локальную конкуренцию за высококачественное сырье среди переработчиков.

Факторы, ведущие к снижению цен:

Снижение доступного предложения высокопротеиновой сои для продаж на заводы в среднесрочной перспективе может превратить рынок продавца в рынок покупателя.

Резюме:

В соевом сегменте пока все складывается относительно благоприятно, причем даже на Юге России, где в этом году урожайность масличной культуры примерно на 40% ниже, чем в сезоне 2023/24. Предложение бобов с высокими качественными показателями протеина и жира на внутреннем рынке присутствуют, но за такое сырье идет ожесточенная конкуренция: например, в Южном федеральном округе переработчики готовы контрактоваться по 47000-48000 рублей с НДС (EXW). Но здесь важно понимать, что после периода активных продаж данной сои рынок продавца превратится в рынок покупателя, и наиболее вероятным сценарием будет снижение закупочной стоимости маслосемян. В Центральном федеральном округе, где ситуация с уборкой остается более комфортной, чем на Юге, настроения у рынка оптимистичнее: заводы здесь держат закупочные высокопротеиновых бобов на уровне 45000-46000 рублей за тонну с НДС (CPT), не исключая, что в этом году (в случае доступности субсидий) будет возможно переключиться на ввоз сои из Дальневосточного федерального округа, где к началу октября обмолочено уже почти 15% площадей.

Источник: https://поле.рф