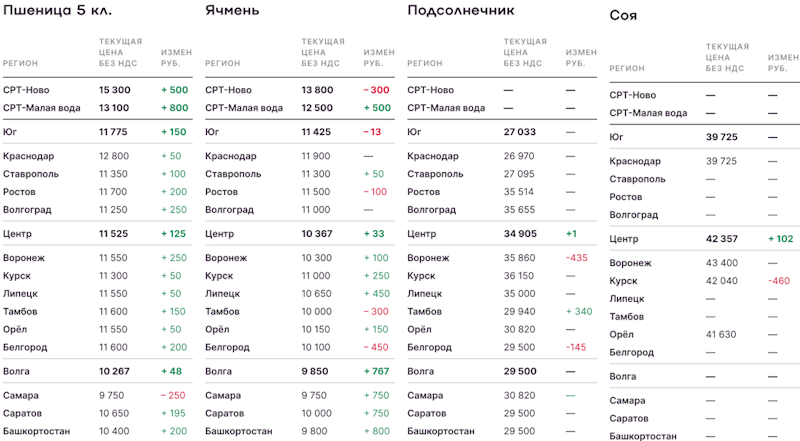

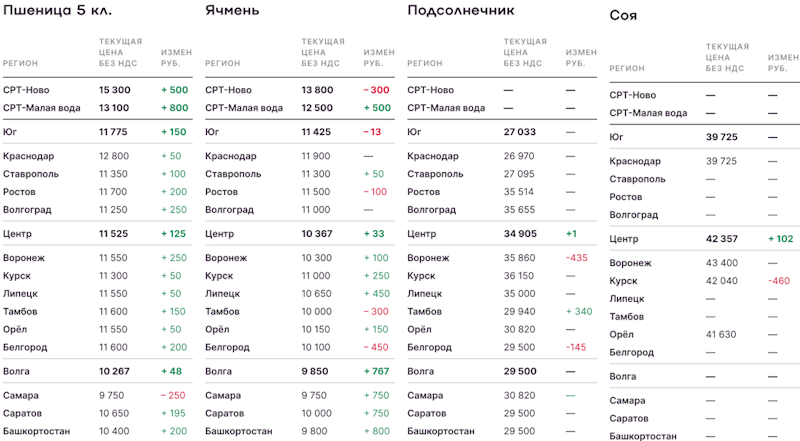

Аналитика цен на урожай к 16 августа

Аналитика цен на урожай к 16 августа

Аналитика цен на урожай к 16 августа

Аграрии ждут дальнейшего роста цен

Цены на пшеницу в глубоководных портах и на внутреннем рынке России продолжают расти, поддержку им в том числе оказал курс доллара, превысивший отметку 90 рублей. Аграрии откладывают реализацию в ожидании еще большего повышения котировок, но ограничивающим фактором может стать трехкратное повышение экспортной пошлины. В сегменте подсолнечника и сои все внимание приковано к уборочной кампании, от ее исхода и будет зависеть дальнейшая ценовая динамика.

Пшеница

Факторы, ведущие к росту цен:

Сельхозпредприятия в Центре и Поволжье близки к уровню безубыточности при текущих ценах, в связи с чем готовы отложить реализацию зерна в ожидании роста котировок.

Рост курса доллара до отметки более 90 рублей.

Факторы, ведущие к снижению цен:

Повышение ставки экспортной пошлины.

Резюме:

Цены на пшеницу продолжали активно расти на отчетной неделе во многом из-за слабой активности аграриев. Кроме того, поддержку оказал рост курса доллара выше уровня 90 рублей. Однако трехкратное повышение ставок экспортной пошлины может остановить эту тенденцию, учитывая, что цены на базисе FOB остаются на прежнем уровне, около $220 за тонну. В краткосрочной перспективе на фоне активного поступления зерна нового урожая мировые цены вряд ли будут тяготеть в сторону роста еще около месяца, однако по мере завершения уборки и приближения четвертого квартала мировой рынок может начать переоценку стоимости пшеницы исходя из более дефицитных балансов в сезоне 2024/25.

Ячмень

Факторы, ведущие к росту цен:

Сельхозпредприятия в Центре и Поволжье близки к уровню безубыточности при текущих ценах, в связи с чем готовы отложить реализацию зерна в ожидании роста котировок.

Рост курса доллара до отметки более 90 рублей.

Факторы, ведущие к снижению цен:

Значимых факторов не отмечено.

Резюме:

Цены на ячмень в прайс-листах экспортеров снизились вопреки тенденциям на рынке пшеницы. Отчасти это может быть связано с прохождением волны первичного повышенного спроса на старте сезона, а также на фоне роста предложений к реализации со стороны аграриев (не только на Юге, но и в Центре и Поволжье). В ближайшие недели просматриваются две противоборствующие тенденции: рост цен на базисе FOB будет подталкивать рублевые котировки вверх, тогда как вероятное возвращение экспортной пошлины на ячмень в ближайшие 3-4 недели (за счет повышения курса и индикативной цены) будет сдерживать положительную динамику.

Кукуруза

Факторы, ведущие к росту цен:

Высокие закупочные цены Ирана на старый урожай.

Рост курса доллара до отметки более 90 рублей.

Факторы, ведущие к снижению цен:

Рост ставки экспортной пошлины.

Резюме:

Цены на кукурузу в портах «малой воды» и особенно на базисе Астрахани остаются на высоком уровне за счет спроса Ирана на последние доступные объемы старого урожая. Контрактация нового урожая под поставки в глубоководных портах еще не началась, однако в перспективе двух недель ожидается старт уборки и экспортной кампании 2024/25. С учетом резкого роста пошлины цены на новый урожай вряд ли превысят 15000 рублей за тонну без НДС, однако существует риск отката и до уровней 14500 - 14700 рублей за тонну.

Подсолнечник

Факторы, ведущие к росту цен:

Аграрии не готовы резко снижать цены реализации на новый урожай с учетом ожидаемого сокращения на фоне роста потребности переработчиков.

Факторы, ведущие к снижению цен:

Старт уборки нового урожая на Юге ведет к пересмотру ценовых уровней переработчиков к очевидному снижению.

Резюме:

На отчетной неделе переработчики стали чаще озвучивать цены на семечку сезона 2024/25, но этот диапазон остается крайне широким: в частности, заводы в Южном и Центральном федеральных округах готовы закупать культуру по 27500 — 33000 рублей за тонну с НДС (CPT). При этом в ЦФО признают об отсутствии ликвидности по нижней границе указанного «коридора», а в ЮФО, где постепенно разворачивается уборочная кампания, сообщают о готовности фермеров реализовать собственное сырье лишь от 35000 рублей за тонну с НДС (EXW). Отметим, что среди тех переработчиков, кто по-прежнему работает на старом урожае, сделки за сырье в ЦФО проходят по 39500 — 41250 рублей за тонну с НДС (CPT). Возможная поддержка может прийти со стороны внешних рынков, которые должны отреагировать на сокращение потенциала мирового урожая и экспорта подсолнечного масла в сезоне 2024/25.

Соя

Факторы, ведущие к росту цен:

Значимых факторов не отмечено.

Факторы, ведущие к снижению цен:

Уборка сои нового урожая на Юге России.

Резюме:

На рынке сои, по аналогии с подсолнечником, все внимание приковано к ходу уборочной кампании. Переработчики просчитывают цены нового урожая и на данный момент в ЮФО этот коридор составляет 43000 — 45000 рублей за тонну с НДС (CPT). Некоторые предприятия на Юге России в свою очередь даже сообщают о контрактации первых партий бобов нового урожая (ультраскороспелые сорта) по 38000 — 41000 без НДС (CPT). Готовая продукция в свою очередь за неделю осталась примерно на тех же уровнях: соевое масло — 75000 — 76000 рублей за тонну с НДС (EXW); соевый жмых — 51000 рублей за тонну с НДС (EXW). С учетом тенденций на мировом рынке цены на соевый комплекс в России также могут снизиться по мере роста ликвидности в сегменте готовой продукции из бобов нового урожая.

Аграрии ждут дальнейшего роста цен

Цены на пшеницу в глубоководных портах и на внутреннем рынке России продолжают расти, поддержку им в том числе оказал курс доллара, превысивший отметку 90 рублей. Аграрии откладывают реализацию в ожидании еще большего повышения котировок, но ограничивающим фактором может стать трехкратное повышение экспортной пошлины. В сегменте подсолнечника и сои все внимание приковано к уборочной кампании, от ее исхода и будет зависеть дальнейшая ценовая динамика.

Пшеница

Факторы, ведущие к росту цен:

Сельхозпредприятия в Центре и Поволжье близки к уровню безубыточности при текущих ценах, в связи с чем готовы отложить реализацию зерна в ожидании роста котировок.

Рост курса доллара до отметки более 90 рублей.

Факторы, ведущие к снижению цен:

Повышение ставки экспортной пошлины.

Резюме:

Цены на пшеницу продолжали активно расти на отчетной неделе во многом из-за слабой активности аграриев. Кроме того, поддержку оказал рост курса доллара выше уровня 90 рублей. Однако трехкратное повышение ставок экспортной пошлины может остановить эту тенденцию, учитывая, что цены на базисе FOB остаются на прежнем уровне, около $220 за тонну. В краткосрочной перспективе на фоне активного поступления зерна нового урожая мировые цены вряд ли будут тяготеть в сторону роста еще около месяца, однако по мере завершения уборки и приближения четвертого квартала мировой рынок может начать переоценку стоимости пшеницы исходя из более дефицитных балансов в сезоне 2024/25.

Ячмень

Факторы, ведущие к росту цен:

Сельхозпредприятия в Центре и Поволжье близки к уровню безубыточности при текущих ценах, в связи с чем готовы отложить реализацию зерна в ожидании роста котировок.

Рост курса доллара до отметки более 90 рублей.

Факторы, ведущие к снижению цен:

Значимых факторов не отмечено.

Резюме:

Цены на ячмень в прайс-листах экспортеров снизились вопреки тенденциям на рынке пшеницы. Отчасти это может быть связано с прохождением волны первичного повышенного спроса на старте сезона, а также на фоне роста предложений к реализации со стороны аграриев (не только на Юге, но и в Центре и Поволжье). В ближайшие недели просматриваются две противоборствующие тенденции: рост цен на базисе FOB будет подталкивать рублевые котировки вверх, тогда как вероятное возвращение экспортной пошлины на ячмень в ближайшие 3-4 недели (за счет повышения курса и индикативной цены) будет сдерживать положительную динамику.

Кукуруза

Факторы, ведущие к росту цен:

Высокие закупочные цены Ирана на старый урожай.

Рост курса доллара до отметки более 90 рублей.

Факторы, ведущие к снижению цен:

Рост ставки экспортной пошлины.

Резюме:

Цены на кукурузу в портах «малой воды» и особенно на базисе Астрахани остаются на высоком уровне за счет спроса Ирана на последние доступные объемы старого урожая. Контрактация нового урожая под поставки в глубоководных портах еще не началась, однако в перспективе двух недель ожидается старт уборки и экспортной кампании 2024/25. С учетом резкого роста пошлины цены на новый урожай вряд ли превысят 15000 рублей за тонну без НДС, однако существует риск отката и до уровней 14500 - 14700 рублей за тонну.

Подсолнечник

Факторы, ведущие к росту цен:

Аграрии не готовы резко снижать цены реализации на новый урожай с учетом ожидаемого сокращения на фоне роста потребности переработчиков.

Факторы, ведущие к снижению цен:

Старт уборки нового урожая на Юге ведет к пересмотру ценовых уровней переработчиков к очевидному снижению.

Резюме:

На отчетной неделе переработчики стали чаще озвучивать цены на семечку сезона 2024/25, но этот диапазон остается крайне широким: в частности, заводы в Южном и Центральном федеральных округах готовы закупать культуру по 27500 — 33000 рублей за тонну с НДС (CPT). При этом в ЦФО признают об отсутствии ликвидности по нижней границе указанного «коридора», а в ЮФО, где постепенно разворачивается уборочная кампания, сообщают о готовности фермеров реализовать собственное сырье лишь от 35000 рублей за тонну с НДС (EXW). Отметим, что среди тех переработчиков, кто по-прежнему работает на старом урожае, сделки за сырье в ЦФО проходят по 39500 — 41250 рублей за тонну с НДС (CPT). Возможная поддержка может прийти со стороны внешних рынков, которые должны отреагировать на сокращение потенциала мирового урожая и экспорта подсолнечного масла в сезоне 2024/25.

Соя

Факторы, ведущие к росту цен:

Значимых факторов не отмечено.

Факторы, ведущие к снижению цен:

Уборка сои нового урожая на Юге России.

Резюме:

На рынке сои, по аналогии с подсолнечником, все внимание приковано к ходу уборочной кампании. Переработчики просчитывают цены нового урожая и на данный момент в ЮФО этот коридор составляет 43000 — 45000 рублей за тонну с НДС (CPT). Некоторые предприятия на Юге России в свою очередь даже сообщают о контрактации первых партий бобов нового урожая (ультраскороспелые сорта) по 38000 — 41000 без НДС (CPT). Готовая продукция в свою очередь за неделю осталась примерно на тех же уровнях: соевое масло — 75000 — 76000 рублей за тонну с НДС (EXW); соевый жмых — 51000 рублей за тонну с НДС (EXW). С учетом тенденций на мировом рынке цены на соевый комплекс в России также могут снизиться по мере роста ликвидности в сегменте готовой продукции из бобов нового урожая.

Источник: https://поле.рф